营销与商业世界向来息息相关。广告营销花费的变化,即是世界经济发展状态的体现,也是企业变化的一面镜子。品牌营销、效果营销、公关传播等一系列营销策略的变化,也将反应到广告主的营销花费上。

在2019年,这38家企业几乎花费了近8000亿元用于广告营销,但仅宝洁和雀巢两家的营销(含部分其他费用)预算就近3000亿元,超过38家企业营销预算总额的1/3。

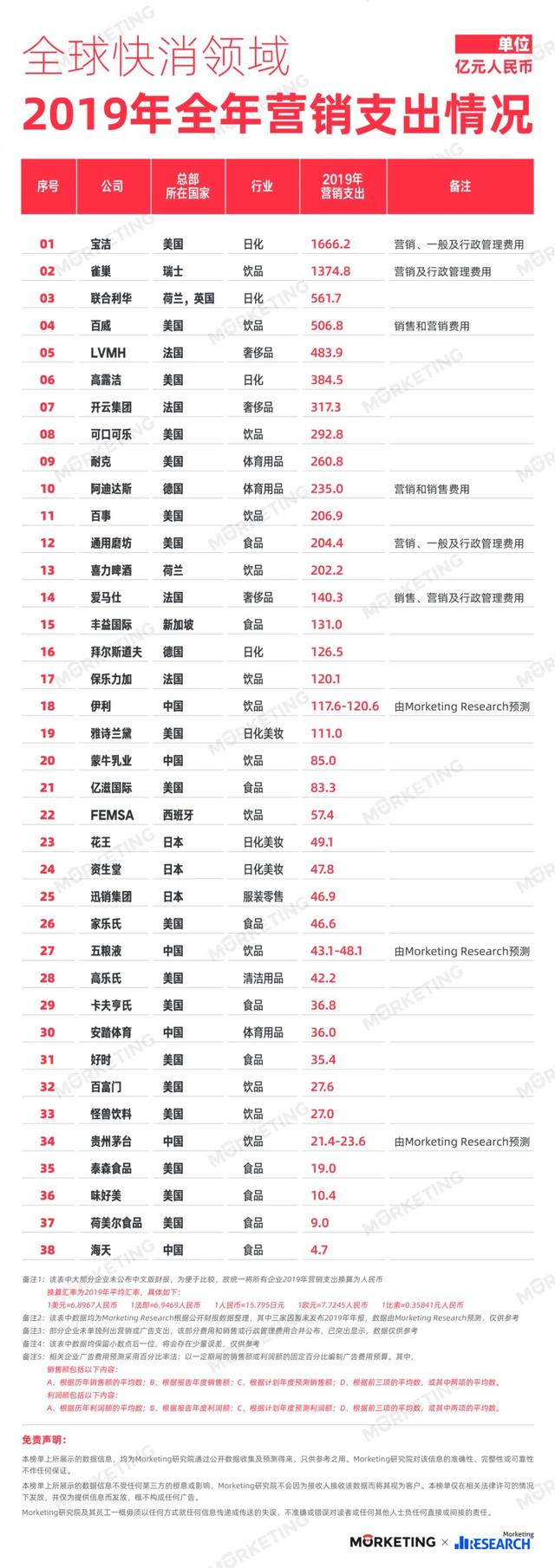

因此Morketing Research特意梳理了2019年38家快消品领域广告主的年度营销花费情况,以下选取了11家日化美妆、奢侈品企业的情况。

宝洁

财报显示,2019财年宝洁全球营收达到676.84亿美元,较去年同期增长1%。这也是宝洁自2017财年起,连续三个财年营收实现增长。2020财年第一季度宝洁净营收为177.98亿美元,2020财年第二季度为182亿美元,较去年同期增长5%。

宝洁2019年全年在营销、一般及行政管理费用上的支出为241.6亿美元,约合人民币1666.24亿元。

从业务板块来看,宝洁2019财年化妆品部门实现销售额128.97亿美元,得益于SK-II和OLAY品牌的较高增长,护肤和个护类产品的销售额有机增长达到了15%;婴童、女性护理部门实现销售额178.06亿美元;织物洗涤和家庭护理部门实现营收82.18亿美元;理容产品部门则实现营收61.99亿美元。

在中国市场,宝洁也取得了不错业绩。2019财年,中国市场为宝洁贡献了近三分之一的营收增长。宝洁对中国市场的放权,促使了其业绩增长,同时宝洁中国也提出了3个“D”的准则,即:Design for China、Decide in China、Deliver at China’s speed(为中国设计、在中国做决定、用中国速度前进)。

宝洁在中国的广告策略主要表现为在坚持国际化广告策略的同时,注意国际品牌的本土化,抓住国内外消费者购买日用洗洁品的共同的消费心理,产品本土化,广告策略国际化。

联合利华

联合利华在2019年度广告费用为72.72亿美元,约合人民币561.73亿元。

2019年第四季度,联合利华基础销售增速仅1.5%,创十年来最低季增速。营业额增长4%至126亿欧元。2019年全年,总体增长略低于市场预期;产品价格上涨带动全年营业额增长2%至520亿欧元(约合4041亿元人民币),基础销售额增长2.9%。

按业务来看,美妆个护全年销售额增长2.6%(明显落后于集团的整体增长),达到219亿欧元,第四季度销售额仅增长了0.5%至56亿欧元;家庭护理全年销售额增长6.1%,至108亿欧元,第四季度销售额增长3.7%至27亿欧元;食品茶点全年销售额增长1.5%,至193亿欧元,第四季度销售额增长1.4%至43亿欧元。

联合利华在2019品牌和营销投资花费72.72亿欧元,费用率为13.9%。2019年联合利华新增了品牌及营销投入1.22亿欧元,整体投入达到72.7亿欧元。过去一年,联合利华在全球新开了38个联合数字创意中心和内容营销团队,为联合利华的内部营销团队。

除此以外,联合利华正在加码中国市场,过去一年多的时间内新引进了近10个品牌,包括Grom,花漾星球、花木星球、The Laundress等。其中,花漾星球与花木星球已经在合肥工厂实现本地化生产,现已从产品全线进口发展为部分国内生产。同时,2019年首次亮相进博会的GROM,已于2019 年1月提前在上海开设了“中国首店”,并计划在2020年新增门店至4家。

LVMH

根据2019年财报数据显示,LVMH目前包括中国在内的亚洲市场已超过欧洲和美国,成为LVMH最大的市场。2019年集团在除日本外的亚洲市场销售额大涨14%,占总收入的30%。LVMH在广告方面的支出为67.5亿欧元,约合人民币483.94亿元。

由于价格调整的关系,酒类业务四季度整体内生收入同比增长3%,且30%的销售额来自于亚洲地区。白兰地和烈酒在中国增长势头良好,一定程度上也受到春节因素的提振;香水和化妆品业务方面,凭借旗舰品牌的强劲增长和亚洲市场的进展,四季度内收入同比增长12%;时装和皮制品四季度同比增长15%;精品零售方面,丝芙兰继续保持强劲增长,特别是在亚洲、中东和美国。

同时,该品牌还在中国推出了新零售概念。免税商品业务大部分位于香港,尽管在一些不利条件下仍然保持了盈利,这要归功于可以更好吸引旅客的微信小程序的发布和应用。

此外,针对目前疫情,管理层仍在观望后续发展,由于中国地区租金占比较高,公司或许会根据疫情对销售的影响对可变成本进行一些调整。对于2020年,管理层持谨慎乐观态度。

高露洁

高露洁2019营销费用为55.75亿美元,约合384.47亿人民币。

根据财报数据显示,高露洁2019年全年营收为157亿美元,市场预期156亿美元,上年同期155亿美元。2019年全年净利润23.7亿美元,市场预期23.7亿美元,上年同期24亿美元。高露洁发公告称,到2020年,公司净销售额将增长4%至6%,有机销售额增长3%至5%。

分地区来看,占公司总销售额18%左右的亚太地区业务,增长2.5%,单位成交量上涨2.0%,价格上涨1.0%,但受到外汇影响为-0.5%。财报显示,高露洁在大中华区,菲律宾、印度、澳洲以及新西兰的增长被马来西亚销量的下滑说抵消。公司表示,其本季度保持了其在亚洲地区的行业领先地位,在菲律宾、新西兰和巴基斯坦的市场份额都有所增加。在口腔护理、男士木炭皂、沐浴露和洗手液等方面都取得了较好的销售业绩。

同时,在业务占总销售额22%的北美地区,公司的单位成交量增长了0.5%,价格同比增长1.0%。北美地区的有机食品销售增长了1.5%,营业利润下滑4%,至2.48亿美元。主要因原材料和包装材料成本增加,部分抵消了公司融资增长计划说节省的成本。在美国,高露洁的牙膏市场份额为34.3%,而手动牙刷的市场份额为39.9%。

Noel Wallace指出,高露洁实现了连续四个季度销售额有机增长,这样的增长是受益于公司持续创新核心业务,并将触角伸向临近新的市场和渠道。与此同时,公司在广告投入方面也有所增长,和去年同期相比,营销费用占销售比例有所提高。高露洁始终保持在牙膏市场上的绝对领先地位,到目前为止,其全球牙膏市场所占份额达到了41.2%。同时,在手动牙刷领域的市场份额占比也达到了31.6%。

开云集团

2019开云集团营销费用为41.08亿欧元,约合317.32亿人民币。

开云集团得益于品牌各分销渠道的均衡发展,期内Gucci直营和电商业务销售额增长13.2%,批发渠道的可比销售额增幅为13.4%。地区方面,Gucci在包括中国内地的亚太地区可比销售额增长22.4%,在西欧的可比销售额增长12.9%。

根据加拿大皇家银行发布的针对750名中国奢侈品消费者偏好的调查报告,继美国市场之后,Gucci在中国市场也正逐渐失去品牌热度,对该品牌的手袋和成衣购买意向仅排名第六,三年来首次跌出前五名。

在会议上,开云集团CEO Pinault 根据中国消费者的活力和强大的适应能力,预测疫情一旦结束消费将迅速反弹。

爱马仕

爱马仕2019年营销及广告支出为18.15亿欧元,约合140.2亿人民币。

财报显示爱马仕在全球所有地区均取得增长,法国本土销售额增长8.1%至8.67亿欧元;欧洲其它市场销售增长8.6%至12亿欧元;美国市场销售额取得15.5%的增幅至12.4亿欧元;在包括中国内地的亚太地区销售额则大涨19.5%至34.53亿欧元,已超过欧洲成为全球最大市场。

其中,爱马仕第四季度在亚太地区的业绩并没有受到香港零售环境低迷影响,继续大涨14.3%至6.42亿欧元,增长主要得益于中国内地市场需求强劲提振,日本市场则受消费税上调而出现0.1%的跌幅。

拜尔斯道夫

2019年拜尔斯道夫在广告和营销方面的花费共计16.38亿欧元,约合人民币126.53亿元。

2019年拜尔斯道夫销售额较上一年的72.33亿欧元增长5.8%至76.53亿欧元(约合人民币592.02亿元),营业利润下滑0.45%至11.08亿欧元(约合人民币85.71亿元),税后利润则增长5.4%至7.95亿欧元(约合人民币61.50亿元)。

拜尔斯道夫消费者部门销售额全年同比上涨2.8%至62.74亿欧元(约合人民币485.34亿元)。其中高端护肤品牌La Prairie(莱伯妮)销售额继续保持20%的强劲增长,相较2019年上半年26.8%的销售增长势头不减,这也对拜尔斯道夫集团的整体业绩起到了拉动作用。

雅诗兰黛

2019年,雅诗兰黛广告支出为16.10亿美元,约合人民币111.04亿元。

财报显示2019年亚太市场占总收入27.2%,几乎所有品牌、品类和渠道实现双位数增长。中国内地、日本、韩国和东南亚新兴市场是主要增长点,中国香港地区则下滑20%。

雅诗兰黛集团的首席执行官Fabrizio Freda表示,上一财年中国市场表现极佳,所有品类与销售渠道都实现了增长,所有品牌均实现了双位数增长。为了进一步扩大业务,集团还在阿里巴巴集团旗下天猫开设了Tom Ford与Jo Malone London品牌旗舰店。

根据雅诗兰黛集团财报电话会议记录显示,全球范围内,集团数字营销支出占营销总支出75%,包括社交媒体营销和意见领袖营销,这些营销活动在亚洲,尤其是中国市场取得了巨大成效,使得 Estée Lauder 品牌连续三年位列 Gartner L2 “美妆品牌中国数字IQ榜”前三,评为最高等级Genius。

集团表示,数字营销非常高效,未来将会继续加大数字营销与社交媒体的营销费用,巩固品牌资产,提升复购率。

花王

花王2019年净销售额为15022亿日元(约145亿美元);全年营业利润2117亿日元;全年净利润1482亿日元。花王在2019年的广告支出为775.45亿日元,约合49亿人民币。

花王大约62%的营收来自于其品牌所在地日本,花王集团约 400亿美元的市值基本上是靠日本本地的销售支撑起来的。

资生堂

资生堂2019年广告费用为754.55亿日元,约合人民币49.09亿元。资生堂2019年实现销售额11315.47亿日元,同比上涨3.4%;营业利润1138.31亿日元,同比上涨5.1%;归母净利润735.62亿日元,同比上涨19.8%。

在营业利润方面,资生堂表示,公司加强了在市场营销、研究开发、人才等方面的投资,但由于销售额增长带来了差额利润的增长,因此营业利润与上一年度相比增长了5.1%,为1138亿日元。归属于母公司股东的本年度净利润由于营业利润增加、税金费用减少等因素影响,比上一年度增长了 19.8%,达到了736亿日元。

在中国业务中,“SHISEIDO(资生堂)”、“ Cléde Peau Beauté(肌肤之钥)”、“IPSA(茵芙莎)”、“ NARS(纳斯)“等高端品牌保持高增长态势。此外,在大众化妆品领域,源自“日本制造”的品牌“ELIXIR(怡丽丝尔)”及“ ANESSA(安热沙)”也保持了较大增长。

资生堂方面表示,电子商务方面,公司在积极力推高端品牌和大众化妆品牌的商品的同时,灵活运用数字化开展营销,并强化了与中国大型电商平台的合作,因此得到了很大的增长。

高乐氏

高乐氏2019年的广告费用为6.12亿元,约合人民币42.21亿元。

以家用清洁产品闻名的高乐氏2019年实现利润2.41亿美元,合每股1.88美元;上年同期为2.17亿美元,合每股1.66美元。FactSet调查的分析师估计每股收益为1.83美元。该公司将这一增长归因于美国税制改革和毛利率上升导致的税率降低。该季度毛利率45.1%,去年同期为44%。

高乐氏2019年第四季度的销售额为16.3亿美元,而上年同期为16.9亿美元,同比下降4%。销售额下降是受阿根廷等国的成交量下降和不利的汇率影响。该公司还发现其家庭部门的销售额下降了11%,称木炭销售额下降是“分销损失和销售活动减少”的结果。

(来源:Morketing)